Omat ensimmäiset bitcoin – kokeiluni sijoittuvat lähes kymmenen vuoden taakse kun olin bitcoinista innostuneen kaverin avustuksella ottanut kryptolompakon käyttöön ja maksoin sillä ostokset toisessa niistä Helsinkiläisestä K-marketista, joissa silloin maksaminen bitcoineilla oli mahdollista. Kokemus ei ollut kovinkaan kovin hääppöinen. Maksuoperaatiossa, lähtien siitä kun kassa alkoi säätämään padin kanssa ja transaktion vahvistamiseen lohkoketjussa, meni huterien muistikuvien mukaan lähemmäksi puoli tuntia ja välistä n. 10% kauppalaskusta meni maksamisen kustannuksiin. Vähän myöhemmin oli tarkoitus törsätä loputkin bitcoinit viemällä työkavereita syömään ravintolaan, joka nettisivujen mukaan hyväksyi bitcoinit maksuvälineenä. Maksun hetkellä selvisikin että olivat jo luopuneet bitcoin-mahdollisuudesta koska se oli heille niin kömpelöä eikä juuri kukaan sitä mahdollisuutta käyttänyt. Jouduin sittenkin turvautumaan euro-nimiseen luottorahaan (eli FIAT-raha) ja onnekseni omistamani bitcoinin osat jäivät kryptolompakkoon lojumaan vuosiksi.

Operaatio ymmärryksen lisääminen

Viimeisten muutamien vuosien aikana bitcoinin hinnan nousukiito on yltynyt ja olen alkanut siihen hieman tarkemmin perehtymään tajuttuani että kryptolompakkoon unohtuneet bitcoinin osat ovat jo ihan arvokkaita. Tarkastin tämän linkin takaa, missä Suomessa voi nykyään maksaa bitcoineilla. Huomasin listan pidentyneen, mutta kaupat ovat pääasiassa pieniä verkossa toimivia erikoisliikkeitä ja päivittäistavarakaupat loistavat poissaolollaan. En kokenut tarvetta minkään tarjolla olevan erikoisliikkeen palveluille joten kokeilin bitcoineiden vaihtamista euroseteleiksi Bittimaatilla. Ilokseni huomasin bitcoin-transaktion nopeutuneen reilusti ja se vei enää reilu 10 minuuttia ja louhintapalkkiokin oli alle 1% siirretystä summasta. Tosin 10% kotiutuksesta edelleen hävisi matkan varrelle, koska Bittimaatti otti oman siivunsa välistä.

Kehityksestä huolimatta bitcoinilla maksaminen on edelleen vähän kömpelöä kun on tottunut nopeisiin ja kuluttajalle yleensä ilmaisiin luottokortti- ja MobilePay-maksuihin euroilla. Olen kuitenkin oppinut myös jotain uutta euroilla maksamisesta talousalueiden välillä. Kun sijoitusasuntooni muuttamassa ollut turkkilainen vaihto-opiskelija oli maksamassa vakuusmaksua turkkilaiselta pankkitililtään, molemmat pankit ottivat osansa välistä ja kaikkiaan siirtokuluihin meni n. 15€. Lisäksi aikaa meni usean sähköpostin lähettämiseen kun yhdessä piti varmistaa että IBAN, SWIFT ja BIC -koodit menevät oikein kansainvälisessä siirrossa. Aikaa pankkisiirtoon meni se muutama pankkipäivä. Tähän verrattuna bitcoin tarjoaakin jo kilpailukykyisen maksamisen vaihtoehdon. Voisiko teknologisen kehityksen myötä bitcoin tosissaan haastaa euron ja dollarin ihmisten standardimaksuvälineenä? Sitä pohditaan seuraavaksi.

Termistön määrittelyä

Ymmärrystäni bitcoinista matkan varrella on lisännyt Toni Heiskasen:n vierailut kuuntemissani podcasteissä, esimerkiksi tämä. Toni oli siitä miellyttävä bitcoin-profeetta, että hän osasi selkeästi selittää toimintaperiaatetta niin että pystyin ymmärtämään ilman lohkoketjujen koodaamisen syväosaamista. Mutta aivoni menivät solmuun aina kun hän selitti jotain inflaatioon liittyvää. Ihmetykseeni keksin todennäköisen syyn: hän ilmeisesti määrittelee inflaation niinkuin Itävaltalaisen koulukunnan taloustieteilijät: inflaatio = rahan määrän muutos. Itse olen tottunut määrittelemään inflaation valtavirran taloustieteen mukaisesti: inflaatio = rahan ostovoiman muutos.

Rahan ostovoimaa mitataan sillä kuinka paljon tyypillinen kulutuskori, eli kokoelma ihmisen tarvitsemia tuotteita ja palveluita, maksaa. Tämän vuoksi valtavirran määritelmä ei ole yksiselitteinen vaan ”tyypillisen ihmisen” kulutuskoreista on erilaisia versiota ja siten inflaatiolle on useita mittareita. Mittaamisen epätarkkuudesta huolimatta oleellista itselleni on nimenomaan ostovoiman kehitys. Kun mietin kulutanko rahat nyt, säästänkö rahat ostaakseni jotain vuoden päästä vai sijoitanko vaikka osakkeisiin pitkällä tähtäimellä, oleellista on se kuinka paljon odotan saavani samalla rahalla ostettua tavaraa vuoden päästä ja kuinka paljon tulevaan ostovoimaan liittyy epävarmuutta. Minä en mieti kuinka paljon käteistä on pankkien ja suursijoittajien taseissa.

Keskuspankkien tehtävä liittyy nimenomaan kuluttajille tärkeisiin asioihin: inflaatiotavoite (kuinka paljon on odotettavissa rahan ostovoiman heikkenemistä) ja hintavakaus (kuluttajilla ei olisi suurta epävarmuutta rahan ostovoimaan liittyen). Tässä tekstissä inflaatio tarkoittaa tätä valtavirtataloustieteen määritelmää. Silloin kun tarkoitan kierrossa olevan rahan määrää, puhun rahan määrästä. Koska vaikuttaa että näihin käsitteisiin liittyy niin paljon erilaisia näkemyksiä, lienee paikallaan käydä läpi tarkemmin omat tämän hetken käsitykseni inflaatiosta ja deflaatiosta ennen menemistä itse kolikkoihin.

Inflaatio ja deflaatio ilman rahaa

Riippumatta käytetystä valuutasta, ostovoiman muutoksiin liittyy aina työn + tavaran kysyntä ja tarjonta. Näiden välinen tasapaino voi horjua esimerkiksi seuraavasti:

1. Kun ihmiset haluavat tehdä enemmän töitä kuin mitä he samalla ajan hetkellä kuluttavat (toisten ihmisten ja yritysten tarjoamaan työhön ja tavaraan), eli säästävät, koko taloudessa työn ja tavaran tarjonta kasvaa kysyntään nähden. Tämä kasvattaa deflaatiopainetta.

2. Vastaavasti toisin päin kun ihmiset joukkona velkaantuvat, eli haluavat enemmän kuluttaa kuin tehdä juuri sillä hetkellä töitä, työn ja tavaran kysyntä kasvaa tarjontaan nähden. Tämä kasvattaa inflaatiopainetta.

Kumpikaan näistä epätasapainotiloista ei voi jatkua loputtomasti ilman lamaa (liian vähän työmahdollisuuksia ihmisille) tai villiä inflaatiota (liian vähän tuotteita täyttämään kulutusintoa). Tämän takia tarvitaan riskitön korko palkitsemaan ihmisiä kulutuksen siirtämisestä tulevaisuuteen. Vuosien 2016-2022 aikana olemme oppineet, että korko voi olla myös negatiivinen, jotta palkitsisimme kulutuksesta nyt mikäli kokonaisuuteena ihmiset muuten pyrkivät säästämään (siirtämään kulutusta tulevaisuuteen) liian innokkaasti.

Edellä kirjoitettu pätee riippumatta rahajärjestelmästä, mutta toki inflaatioon/deflaatioon vaikuttaa muitakin asioita kuten raaka-aineiden hinnat ja ammattiliittojen poliittinen voima hilata työn hintaa ylöspäin. Lisäksi siihen vaikuttaa myös käytössä oleva raha ja sen kysyntä+tarjonta.

Velkasuhteisiin pohjautuva luottoraha ei ole normaali hyödyke

Rahan määrän muutos ja ostovoiman muutos eivät ole sama asia. Ensinnäkin, ihmisten työskentely- ja kulutusinto (muista: inflaatiopaine kasvaa kun ihmisten kulutusinto verrattuna työskentelyintoon kasvaa) voi vaihdella monista syistä johtuen. Toiseksi, velkasuhteisiin pohjautuva luottoraha (ts., FIAT-raha, esim. euro tai dollari) ei ole normaali hyödyke. Velkaan pohjautuvassa järjestelmässä jokaista kierrossa olevaa euroa (positiivinen saldo) vastaa sama määrä velkaa (negatiivinen saldo). Mikäli nykyisen rahajärjestelmämme rahan luontiprosessi ei ole selvä asia, suosittelen lukemaan tässä välissä pohjalle vanhan raha-kirjoitukseni.

Normaalille hyödykkeelle, esim. perunalle pätee normaali kysynnän, tarjonnan ja hinnan logiikka. Perunan tarjolla olevan määrän kasvaessa (valtava sato) niiden markkina-arvo laskee.

Velkasuhteisiin pohjautuvalle luottorahalle logiikka ei olekaan niin itsestään selvä. Kun uutta rahaa luodaan esim. asuntolainan myöntämisen yhteydessä, asunnon myyjän tilille kirjautuu positiivista saldoa (rahaa) ja ostajan tilille negatiivista (velkaa). On ihan normaalia että velallisella on kiire alkaa paiskimaan töitä ja maksamaan velkaa pois, mutta myyjä taas voi katsella ihan rauhassa käyttöä rahoilleen (deflaatiopaine). Toisaalta kun velan ottajana on valtio ja rahaa jaetaan kansalaisille parempina etuuksina, kulutusinto tuppaa kasvamaan työskentelyintoa enemmän (inflaatiopaine). Tästä konkreettisena esimerkkinä toimii USA:ssa toteutettu ”helikopteriraha” -koronaelvytys ennen kun inflaatio alkoi kiihtymään.

Riippuu siis tilanteesta, kasvattaako uuden luottorahan luominen inflaatiopainetta.

Reaalikorko

Keskuspankkijohtoisessa valuuttajärjestelmässä riskittömän koron säätely on ehkä tärkein työkalu pitää talous mahdollisimman tasapainoisessa tilassa ilman rajuja nousu- ja laskukausia, koska pitkittynyt lama voi johtaa koko yhteiskunnan sekasortoon.

Riskitön korko ei kuitenkaan yksinään määrää, kannattaako kuluttaa nyt vai tulevaisuudessa. Taloustieteessä usein oletetaan (mielestäni ihan järkevästi) että ihmisen kulutuspäätöksiä ohjaava tekijä on reaalikorko eli riskittömän koron ja inflaatio-odotusten erotus. Reaalikoron kaava on r – E(i). Riskitön korko (r) kertoo, kuinka paljon minua palkitaan kun siirrän kulutuksen vuoden päähän ja inflaatio-odotus (E(i)) kertoo kuinka paljon vähemmän vuoden päästä voin ostaa tavaroita + palveluja nyt hallussa olevalla rahallani verrattuna nykypäivään.

Deflaatiokierre

Hyödykkeeseen, kuten kultaan tai bitcoiniin, pohjautuvaan valuuttajärjestelmään liittyy perustavaa laatua oleva ongelma: deflaatiokierre, mikä tappaa taloudellista toimeliaisuutta, lisää työttömyyttä ja keskittää ostovoimaa jo valmiiksi raharikkaille. Kierre menee suurin piirtein näin:

Ihmisten kasvava säästöhalukkuus → laskeva työvoiman ja tavaran kysyntä → palkkojen ja hintojen laskupaine (+ työttömyys) → rahan ostovoiman kasvu → laskevat inflaatio-odotukset → kasvava reaalikorko → Ihmisten kasvava säästöhalukkuus

Keskuspankkijohtoisessa valuuttajärjestelmässä tämä kierre voidaan katkaista kohdassa ”kasvava reaalikorko” laskemalla riskitöntä korkoa (r) riittävän alas että reaalikorko kääntyy laskuun. Vastaavasti valuutta voi joutua inflaatiokierteeseen jonka keskuspankki voi katkaista nostamalla riittävästi riskitöntä korkoa niinkuin vuosina 2022-2023 EKP (Euroopan keskuspankki) tekikin.

Riskittömän koron sääntelyn lisäksi keskuspankkiirit pyrkivät vaikuttaamaan inflaatio-odotuksiin puheillaan.

Volatiliteetti

Hyödykerahassa, mihin ei liity tasapainottavaa velkaelementtiä, kysynnän ja tarjonnan lait vaikuttavat peruslogiikan mukaisesti. Kun kullan arvo nousee (deflaatiopaine), kullankaivajilla on motivaatio alkaa kaivamaan sitä entistä syvemmältä ja pidemmän päälle tämä lisääntynyt tarjonta (inflaatiopaine) tasapainottaa hieman hintavaihtelua.

Bitcoinissa tarjonta on ennalta määrättyä, joten sen kierrossa oleva määrä on erityisen jäykkää. Koska tarjonta ei jousta kysynnän muuttuessa, täytyy hinnan joustaa mikä tekee bitcoinista erityisen volatiilin (ostovoima vaihtelee).

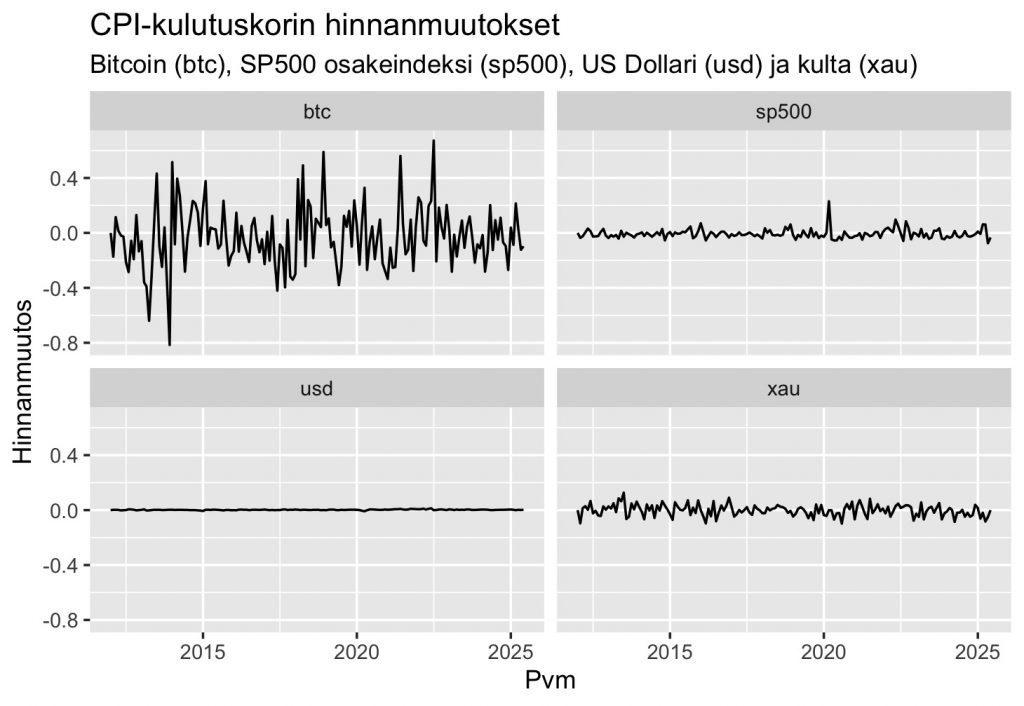

Arvon vaihtelun havainnollistamiseksi keräsin ”www.kaggle.com/datasets” -sivustolta bitcoinin, kullan, USA:n dollarin ja CPI-kulutuskorin (yleinen inflaatiomittari) kuukausittaista hinnoista ja näiden datasettien yhteinen historia käsittää ajanjakson tammikuu 2012 – kesäkuu 2025. Kuvaajassa nähdään kuinka kulutuskorin hinta on suhteellisesti heilunut näihin kilpaileviin rahoihin nähden. Vertailun vuoksi otin kuvaajan myös kuinka paljon CPI-kulutuskori on heilahdellut USA:n osakeindeksiin (SP500) peilaten. Kuvaajasta nähdään, että bitcoinina mitaten arvo on heilunut ylivoimaisesti eniten, dollareina ylivoimaisesti vähiten ja osakeindeksinä sekä kultana sillä välillä.

Valinta kulutuksen siirtämiseen

Kun pitää tehdä valinta, missä valuutassa haluan siirtää ostovoimaani vuodella eteenpäin valinta on helppo. Tiedän eurojen menettävän arvoaan noin 2%, mutta riskit huomattavasta arvon alentumisesta ovat hyvin pienet. Lisäksi korko voi kuitata sen mitä menetän inflaatiossa.

Bitcoinin hinta (vs. tavarat ja palvelut) voi heilahdella vuoden aikana hurjasti ja kullassa tulee hinnan heilunnan lisäksi vaivaa/kustannuksia kaupankäynnistä ja turvallisesta säilytyksestä.

Velkapohjaisen rahan riskit

Velkapohjaisen FIAT-valuuttajärjestelmän ytimessä on yleisön luotto siihen että velkaa myönnetään tahoille, joilla on suuret todennäköisyydet velkojen maksuun korkojen kera. Käytännössä tämä tarkoittaa esim.

1. Asuntolainaa henkilölle, jolla on sellaista osaamista, mistä yritykset ovat valmiita maksamaan palkkaa

2. Investointilainaa yritykselle, jonka tuotteille on tulevaisuudessa kysyntää

3. Lainaa valtioille, joiden talousjärjestelmä generoi tulevaisuudessakin taloudellista aktiviteettia ja sitä kautta verotuloja.

Liikepankkien rooli järjestelmässä on arvioida asiakkaidensa luottokelpoisuutta ja myöntää luottoja pitäen maksuongelmariskit pieninä. Luottamusta järjestelmään koeteltiin finanssikriisin aikana kun USA:ssa myönnettiin asuntolainoija ihmisille joilla oli hyvin heikot mahdollisuudet niitä maksaa. Tästä tapahtumaketjusta kirjoitin tarkemmin aiemmin. Tuohon aikaan koko valuuttajärjestelmä ilmeisesti olikin romahduksen partaalla.

Tällä hetkellä katseita kääntää yksityisten ihmisten sijaan valtioiden velkaantumisvauhti. En osaa sanoa, onko mitään kriittistä rajaa mitä suuremmaksi valtioiden ei pitäisi velkaantua, mutta ainakin keskuspankkien harjoittamien elvytystoimien aikaan mietitytti että hoitavatkohan pankit valtioiden kohdalla riskianalyysit asianmukaisesti silloin kun valtionlainoihin sijoittaessa heillä on ajatuksena vain myydä ne eteenpäin keskuspankille? Lisää keskuspankin osto-ohjelmien ideasta voi lukea vaikka Suomen Pankin sivuilta. Valtioiden velkaantumisvauhtia Euroopassa taas voi seurata esim. täällä (valitse Government finance)

FIAT-valuuttojen vakaudelle tärkeää on myös keskuspankin itsenäisyys. Mikäli poliittisilla päättäjillä olisi suora valta keskuspankin päätöksiin, valtapeliin liittyvät lyhyen tähtäimen tavoitteet menisivät helposti hintavakaustavoitteiden edelle. Hallitsemattoman inflaation riski on myös ilmeinen, mikäli poliitikoilla on suora valta keskuspankin avulla rahoittaa valtion budjettia ilman että lainaamisprosessi kulkee riskejä analysoivien ja voittoa tavoittelevien sijoittajien (liikepankit, vakuutusyhtiöt ym..) kautta.

Tämän tekstin kirjoituhetkeä edeltää reilun puolen vuoden jakso hurjaa kullan hinnan nousua verrattuna USA:n dollariin. Geopoliittisten jännitteiden lisäksi syyksi on spekuloitu (esim. täällä) yleisen luottamuksen heikkenemistä dollariin mm. USA:n velkaantumisvauhdin takia.

Bitcoin rahana

Bitcoinin (ja muiden kryptovaluuttojen) vahvuus on sen globaalius: sen on verrattain näppärä ja nopea kun pitää siirtää rahaa toiselle puolelle maailmaa. Se tarjoaa myös avoimuuteen pohjautuvan vaihtoehdon, mikäli valtion virallinen valuuttajärjestelmä on esim. epäluotettavan diktaattorin kontrollissa. Käsittääkseni bitcoin-järjestelmän ”kaappaaminen” vaatisi, että puolet sen louhijoista olisivat saman tahon kontrollissa, mikä on äärimmäisen vaikeaa globaalisti hajautetussa verkossa.

Normaaleissa talousalueen sisällä tapahtuvassa kaupankäynnissä bitcoin on kuitenkin heikoilla volatiliteettinsä takia eikä näppäryydessäkään pärjää euroon pohjautuville kilpailijoille viime vuosien kehityksestä huolimatta.

Bitcoin sijoituskohteena

Yksi argumentti bitcoinien hankkimiselle on vaurastuminen kun sijoittaa siihen pitkällä tähtäimellä. Koska bitcoin, kuten eurosetelikään, ei tuota kassavirtaa, puhuminen rahasta (jos bitcoinia ajatellaan rahana) pitkän tähtäimen sijoituskohteesta on kummallinen. Lähinnä se kuulostaa raharikkaan laiskurin utopialta, jotta voisi rikastua lisää vain istumalla rahojensa päällä tekemättä mitään yhteiskunnalle hyödyllistä.

Mielestäni rahan tehtävä on siirtää pienellä riskillä kulutusta lähitulevaisuuteen ja pidemmän tähtäimen vaurastumisessa kuuluukin tehdä töitä ja ottaa kannettavakseen yhteiskunnalle hyödyllisiä riskejä sijoittamalla esim. yrityksiin, asuntoihin tai metsään.

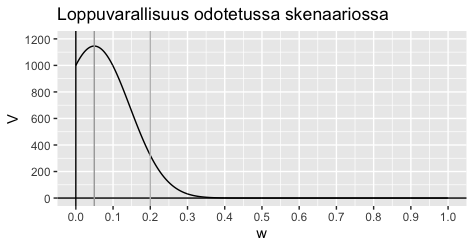

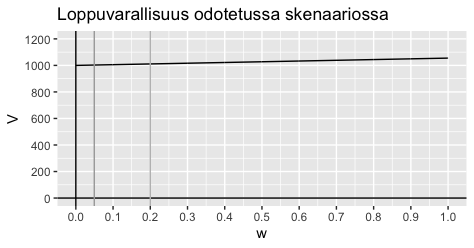

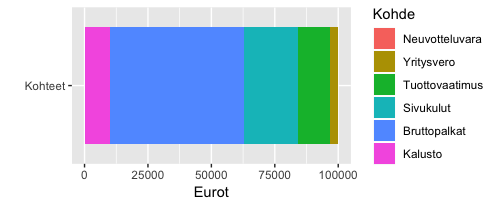

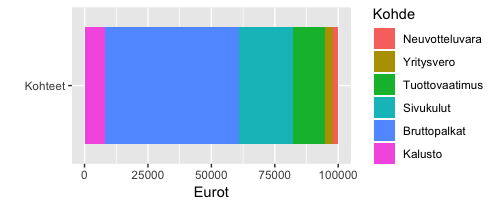

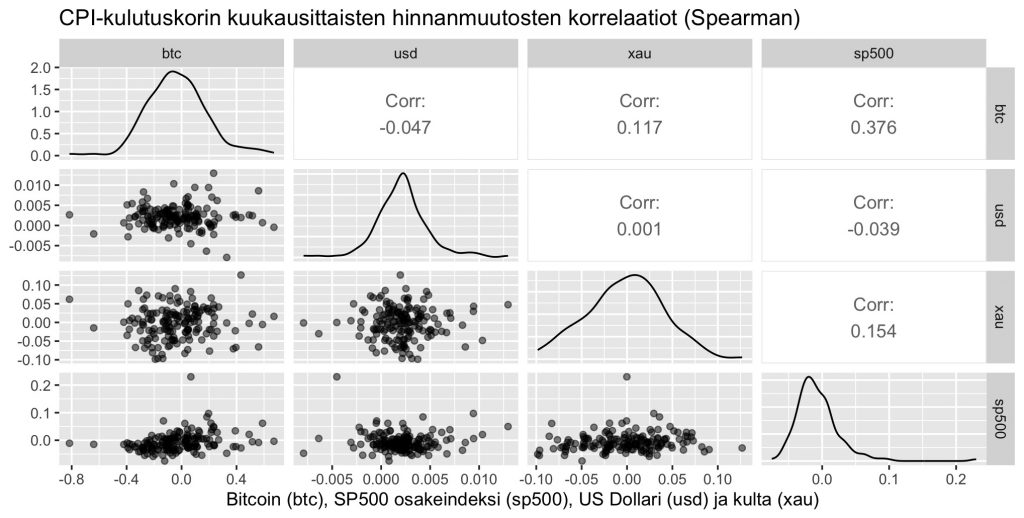

Rahaa voi toki käyttää osana sijoitussalkun riskien hallintaan. Bitcoin on kuitenkin niin volatiili ja dataa korrelaatioista muiden omaisuusluokkien (mitä pienempi, sitä parempi hajautushyöty) kanssa niin vähän olemassa, että suhtautuisin siihenkin vielä varauksella. Alla olevassa kuvaajassa on aiempaan dataan pohjautuen näiden omaisuusluokkien kuukausittaisten hintavaihtelujen parittaiset sirontakuvaajat ja lasketut korrelaatiokertoimet (Spearmanin versio). Tällä ajanjaksolla bitcoinin ja osakemarkkinan korrelaatio on ollut positiivinen 0.376.

Bitcoinin kehittäjällä on ehkä ollut mielessä pitkän tähtäimen arvonnousu koska hän on tehnyt tarjonnasta niin rajoitettua. Ideahan on ollut fiksu luoda jotain, minkä tuleva määrä on kaikkien tiedossa ja se on helposti sähköisesti liikuteltavissa. Mutta tarjonnan jäykkyys tekee siitä volatiilin, minkä vuoksi se sopii huonosti standardimaksuvälineeksi. Pitkäaikainen sijoittaminen siihen on vedonlyöntiä, että kymmenien vuosien päästä ihmiset haluavat jostain syystä omistaa niitä vielä innokkaammin kuin nykyään.

Itse pidän bitcoinin suurimpana uhkana että seuraava sukupolvi kehittää jotain huomattavasti bitcoinia parempaa ja innostuu siitä bitcoinin sijasta. Puutteellisen lohkoketjuosaamiseni takia en osaa analysoida bitcoinin ”vallihautoja” (ominaisuuksia, mitkä tekisivät siitä kilpailulle immuunnin) muita kryptovaluuttoja vastaan, mutta yleisesti vanhoilla teknologioilla ja muoti-ilmiöillä on ollut taipumusta korvautua uusilla.

Lyhyen tähtäimen hintamuutosten arvailuun bitcoin on yksi spekulointikohde tuhansien muiden joukossa eikä sitä kautta ole itselleni erityisen kiinnostava. Onnittelut toki kaikille sillä treidaamalla rikastuneille!

Yhteenveto omasta näkemyksestäni

Kaikista FIAT-valuutan puutteista huolimatta pidän euroja houkuttelevimpana tapana siirtää kulutusta 0-2 vuotta eteenpäin koska siinä rahojeni ostovoiman muutosta on helpointa ennakoida. Euroopan sisällä sen näppäryys maksuvälineenä on ylivoimainen. Jos euroon kuuluvien valtioiden velkaantuminen huolettaa, voi osaa säästöistä pitää vaikka Kanadan dollareina tai Ruotsin kruunuina. Se raha mitä en usko tarvitsevani lähikuukausien suunniteltuihin tai yllättäviin menoihin sijoitan kassavirtaa tuottaviin yrityksiin (osakkeisiin), joiden liiketoimintaa edes jotenkuten ymmärrän.

Kulta on maksuvälineenä hyvin kömpelö, mutta sen suosio on kestänyt hyvin ajan hammasta ja ihmiset todennäköisesti ottaisivat sen käyttöön väliaikaisena varajärjestelmänä mikäli dollaripohjainen valuuttajärjestelmä romahtaisi täysin jonkun katastrofin seurauksena. Toki bitcoininkin suosio kasvaisi myös paljon tässä skenaariossa.

Bitcoinin hyvien puolien ansiosta iloitsen että sitä on tarvittaessa saatavilla, mikäli tulee tarve siirtää rahaa toiselle puolelle maapalloa. Bitcoin on myös erinomainen vaihtoehtoinen maksutapa, mikäli asuu maassa jonka oma kansallinen valuutta on armottoman inflaation kourissa tai diktaattori käyttää pankkeja kansalaisten kyykyttämiseen.

Itse en kuitenkaan näe tarvetta pitää bitcoinia suuria määriä hallussani. Elän vakaassa valtiossa enkä näe tällä hetkellä välitöntä uhkaa euron hyperinflaatiolle, vaikka valtioiden velkaantuminen välillä huolettaakin. Hyvin harvoin oikeasti tarvitsen bitcoinia ja en keksi syytä, miksei joku voisi koodata jotain toista kryptovaluuttaa jossa on bitcoinin hyvät ominaisuudet, mutta paremmat raha-ominaisuudet (esim. pienempi volatiliteetti). Pidän bitcoinia kuitenkin edelleen pienen määrän hallussani ja seuraan sivusilmällä kuinka se kehittyy. Ilmiönä se tulee jäämään historian kirjoihin aikamme teknologisena läpimurtona, mutta aika näyttää tuleeko siitä kullan kaltainen ylisukupolvinen ilmiö vai ohimenevä teknologiahypetys.

PS. 1. Tämä on kirjoitus kuvaa tämän hetken näkemystäni, mikä voi sisältää virheellisiä käsityksiä ja näkemys voi muuttua myöhemmin. Tekstistä jäi paljon eri näkökulmia käsittelemättä johtuen omasta puutteellisista tiedoista liittyen esim. lohkoketjuihin, bitcoin-verkoston energian kulutukseen tai kehitysnäkymiin tietokoneiden laskentatehon kasvaessa. Sinulla voi olla elämässä asioita jotka nostavat bitcoinin käyttöarvoa tai saatat tietää teknisiä asioita mitkä estävät oleellisesti paremman globaalin kryptovaluutan käyttöönoton ja yleistymisen. Kuulen niistä mielelläni kommenteissa.

PS. 2. Tekstin kirjoittamisen ohessa kertailin joitain inflaatioon/deflaatioon liittyviä asioita kirjasta Paradox economics (Tuure Parkkinen). Suosittelen tätä lämpimästi jatkolukemisiksi, mikäli nykyinen rahajärjestelmä ja talousasiat populaariin muotoon paketoituna kiinnostaa.