Pian päättyvä vuosi on ollut sekä tämän blogin että lähes kaiken muunkin vapaa-ajan aktiviteetin osalta aika hiljainen. Suurin yksittäinen selittäjä pandemian lisäksi tälle on se että tämä vuosi päättää seitsemän vuotta sitten alkaneen taloustieteen opiskeluun liittyvän opinto-oikeuden. Vuosi on sisältänyt paljon pitkiä iltoja gradun parissa. Nyt kyseinen apina on selästä pudotettu ja tässä kirjoituksessa kerron mitä iloa graduni voisi muillekin tuottavaa.

Gradun salainen taka-ajatus on ollut kehittää itselleni työkalua, jonka avulla voisin hahmotella sopivaa riskinoton määrää eri sijoituskohteille osakemarkkinoilla. Kun työn kokonaisuus alkoi hahmottumaan, huomasin että tämähän on aika hyvä lähestymistapa sijoittamiseen kelle tahansa satunnaisesti osakesijoittamista harrastavalle.

Vanhana urheiluvedonlyöjänä Kellyn kriteeristä on muodostunut standardi riskinhallinan työkalu. Tässä kirjoituksessa aiemmin jo avasin Kellyn kriteerin saloja yksinkertaisessa vedonlyönnissä. Lyhyesti tavoitteena on maksimoida pitkällä ajanjaksolla varallisuuden kasvuvauhti ilman että missään välissä menee konkurssiin. Gradussa pyrin tarjoamaan yhden ratkaisun Kellyn kriteerin käytännön hyödyntämiseen osakemarkkinoilla, mikä aiheuttaa kipuilua koska osakkeiden tulevaisuuden tuottojen luotettava kuvaaminen matemaattisesti ei ole mikään helppo nakki. Opinnäytetyön pyrin kirjoittamaan tieteelliseen muottiin ja siihen voi tutustua täällä. Nyt blogikirjoituksessa kuitenkin otan vapauden puhua sijoittamisesta vapaasti omien näkemysten mukaan.

Satunnaiselle säästäjälle/sijoittajalle markkinan keskituoton tavoittelu laajasti hajauttavan indeksirahaston avulla on järkiratkaisu. Myös graduni sijoitusstrategiassa indeksi on pääsijoituskohde ja tärkein ratkaistava asia on päättää kuinka suuri osuus omaisuudesta on kiinni osakeindeksissä ja kuinka paljon “riskittömässä” korossa, eli nykyään käytännössä käteisessä.

Mitä tulee markkinoiden tehokkuuteen, itse näen asian subjektiivisena asiana. Kaikista näppärimmät ja nopeimmat hyvin informoidut kaverit pystyvät tekemään systemaattista ylituottoa ja elättämään itsensä käymällä pörssikauppaa. Mutta juuri näiden kavereiden kaupankäynti ajaa hintoja sellaiselle tasolle, että keskivertosijoittajalle markkinat näyttäytyvät varsin tehokkaina. Vaikka tavalliselle päivätyössä käyvälle sijoittajalle suurimmassa osassa yrityksistä on liian vaikea hankkia informaatioetua markkinoihin, minussa asuu kuitenkin ripaus Peter Lynchmäistä optimistisuutta. Mikäli herran kirjallisuus ei ole tuttua, voit aloittaa tutustumisen vaikka tästä Inderesin podista.

Lynchin ydinajatus on että kuka tahansa voi saavuttaa informaatioetua osakesijoittamissa sellaisten yritysten tai toimialojen kohdalla, joiden parissa viettää joka tapauksessa paljon aikaa esimerkisi työn tai harrastuksen takia. Esim. jos työskentelet auton osia valmistavassa firmassa ja toimitat tavaraa usealle kilpailevalle auton valmistajalle, voit olla hajulla siitä millä valmistajalla tänä vuonna myynti kiihyttää eniten ennen kun virallisten raporttien tieto menee ammattianalyytikoille. Tai vaikka intohimoisena peliharrastajana voit olla ensimmäisten joukossa hajulla, minkä firman uudesta pelistä tulee seuraava jättihitti. Kyse on yksinkertaisesti siitä, että pitää tietää jotain tärkeää, mitä suurin osa muista sijoittajista ja analyytikoista ei vielä tiedä.

Vaikkei työskentelisikään sellaisella alalla, missä voisi saada informaatioetua, suora sijoitus yksittäiseen osakkeeseen on perusteltua myös oppimisprosessin ja mielenkiinnon ylläpidon takia. Itselläni osakesijoittamisen aloittaminen vuonna 2009 sytytti aivan uudenlaisen uteliaisuuden kipinän ympärillä pyörivää yhteiskuntaa kohtaan. Uteliaisuus johti lopulta vuonna 2013 taloustieteen opiskelun aloittamiseen ja nyt lopultakin tämän gradun valmistumiseen. Joten olkaahan varovaisia siellä!

Sijoitusmaailmasa vain epävarmuus on varmaa, joten sijoitussalkun runko on hyvä perustaa hajautettuun indeksiin vaikka yksittäisessä firmassa olisikin erittäin hyvin hajulla. Gradussa kehittämässäni algoritmissa riskittömän koron ja osakeindeksin lisäksi on mahdollista sijoittaa myös yhteen yksittäiseen osakkeeseen. Rajaus yhteen johtui puhtaan teknisistä syistä: useamman osakkeen käsittely yhtäaikaa vaatisi myös näiden välisen riippuvuuden mallintamisen (mikä ei selity yleisellä markkinakehityksellä) ja olisi lisännyt työmäärää, mitä riitti näinkin ihan tarpeeksi. Käytännössäkin keskivertosijoittajalla ei voi olettaa olevan kovin montaa oikeasti hyvää sijoitusideaa kerrallaan, joten sen puolesta ehkä on vain hyvä ettei laita paljoa paukkuja kuin parhaaseen ideaansa.

Vaikka tavoiteltavan sijoitustyökalun ideana on käyttäjän itse antaa yksittäiseen osakkeeseen liittyvää omaa “erikoistietämystä”, gradussa yksittäisen osakkeen näkemys pohjautuu analyytikoiden tavoitehintoihin. Tällä hetkellä työkalusta on julkaistu demoversio, mikä noudattaa täysin gradun kaavoja ja antaa tehdä sijoituspäätöksen 31.12.2019 olleilla tiedoilla 20 vuoden historiaan ja sen hetken analyytikoiden tavoitehintoihin pohjautuen. Sijoituskatalogissa valikoimassa on käteinen, Helsingin pörssin osakeindeksi ja valtionyhtiöitä (väh. 10% omistus), joilta on historiadataa 20 vuoden ajalta. Työkaluun voi tutustua täällä.

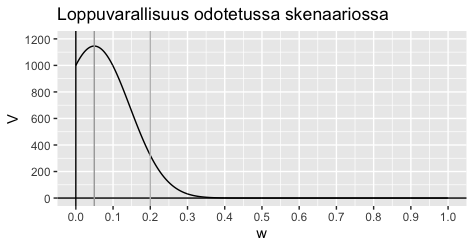

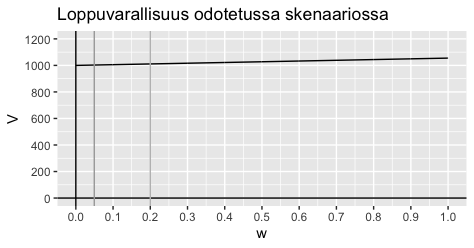

Ennen kuin teet sijoituspäätöksiä työkalun perusteella on hyvä tiedostaa, että älä tee. Ainakaan pelkästään sen avulla. Käytän hintojen mallintamisessa t-jakaumaa, mikä on paksuhäntäisenä normaalijakaumaa huomattavasti parempi vaihtoehto. Mutta mikäli on Talebinsa lukenut, tietää ettei osakkeiden tuottojakaumien häntien kanssa ihan näin helpolla selviä ja sellaisia ikäviä yllätyksiä on odotettavissa, mihin pelkästään historiadatan avulla ei pystytä varautumaan. Mikäli tämä tai muut mallin yksityiskohdat kiinnostavat, niistä voi lukea lisää gradusta. Tässä kohtaa on oleellista tietää, että työkalu sopii lähinnä omaan riskinsietokykyyn sopivan osakeriskin ylärajan hahmottelemiseen. Käytännössä mustien joutsenien takia riskit kannattaa pitää työkalun suositusta alemmalla tasolla. Kehitystyö varmasti jatkuu, näillä näkymin myös tieteellisen julkaisun muodossa, ja kehitysideoita otan ilomielin vastaan.

Bayes-Kelly osakeportfolion optimointistrategia pähkinänkuoressa:

1. Valitse yksi osake riskivapaan koron ja indeksisijoituksen lisäksi (tai tyydy pelkkään indeksiin)

2. Valitse itsellesi sopiva turvarajoite = “hyväksyttävä vuosittainen tappio prosentteina sijoitusvarallisuudesta”

3. Optimoidaan eri kohteisiin sijoitettavat osuudet varallisuudesta niin että pitkän tähtäimen (tästä hetkestä ikuisuuteen) odotettu varallisuuden kasvuvauhti maksimoituu ja todennäköisyys kohdata yksittäisenä vuonna suurempi tappio kuin turvarajoite on alle 5%.

Tästä pääsee leikkimään työkalun mvp demolla ja tästä lukemaan gradua.